確定申告および市道民税申告受付について

※こちらは令和6年分確定申告および令和7年度市道民税申告(令和7年2月17日~3月17日実施)の案内です。

令和7年分確定申告および令和8年度市道民税申告(令和8年2月~)の詳細は後日掲出します。

市道民税申告および所得税確定申告は期間内に!

2月17日(月)~3月17日(月)まで

申告書の提出の際には、「マイナンバー(個人番号)の記載」および「本人確認書類(番号確認・身元確認)の提示」が必要です。忘れずにお持ちください。

公平・公正な税の負担のため、申告が必要な方は必ず期間内に収入額や控除額を自主申告しましょう。

確定申告書の用紙は、申告会場に用意してあります。また、国税庁ホームページで申告書の作成や電子申告も可能ですので、積極的な利用をお願いします。

詳しくは国税庁ホームページ🔍をご覧ください。

申告場所・日程・予約方法・持ち物など

- 申告会場 滝川税務署または市役所1階 情報発信コーナー・フリー(交流)スペース

- 受付期間 2月17日(月)~3月17日(月)まで

※土曜日・日曜日・祝日の申告受付は実施しません。

【日曜申告日】市役所で申告を受ける場合は、令和7年3月2日(日)のみ日曜日に申告を受け付けます。

【還付・市道民税申告】令和7年1月24日(金)から受け付けます。

※還付申告とは、医療費控除などを申告することで所得税および復興特別所得税が戻ってくる確定申告です。

- 受付時間 9時~16時まで

※受付時間外の申告は受け付けできませんのでご了承ください。 - 予約方法 インターネットによる事前予約制 【 令和7年1月15日(水)から】

※予約をせずに来場された方も申告は受け付けますが事前予約者優先となります。

※予約された場合も混雑状況により多少お待ちいただく場合があります。

※インターネットに接続可能なスマートフォンやパソコンをお持ちでない場合はお電話で予約ください。

※予約、キャンセルは予約希望日(予約日)の前日15時までに申し込みください。

(予約変更は、既存の予約キャンセルのうえ、再度申し込みする必要があります。)

【予約申し込み先】申告相談・受付申し込みフォームはこちら🔍

申告相談・受付申し込みフォームQR

事前予約制に関する詳細は、広報すながわ令和6年12月15日号🔍 または

必要なもの

- 確定申告書・お知らせはがき(税務署から送られてきている方)

- マイナンバーカード

※マイナンバーカードを持っていない方は、本人確認書類(①番号確認書類と②身元確認書類)

①番号確認書類(いずれか1点)

・マイナンバーの通知を受けた「通知カード」

・住民票や住民票記載事項証明書(マイナンバーの記載があるもの) など

②身元確認書類(顔写真付き身分証明書いずれか1点)

・運転免許証 ・パスポート・身体障害者手帳

・在留カード・療育手帳 ・精神障害者保健福祉手帳 など顔写真付き身分証明書

※上記、身分証明書の提示が困難な場合(いずれか2点)

・健康保険証 ・国民年金手帳 ・源泉徴収票など顔写真のない身分証明書

- 利用者識別番号を確認できるもの(番号取得者のみ)

- 申告する方の金融機関の振込先がわかるもの(還付金の受け取りや口座振替による納付のため)

◎代理人の方が申告をする場合の必要書類

・本人と代理人のマイナンバーカード または 本人の番号確認書類と代理人の身元確認書類

◎成年被後見人の方が申告する場合は、次の本人確認書類3点

・代理権の確認書類 登記事項証明書

・代理人の身元確認書類 マイナンバーカード、または 身元確認書類のうちいずれか1点

・本人の番号確認書類 マイナンバーカード、または 番号確認書類のうちいずれか1点

◎配偶者控除や扶養控除の適用を受ける場合の必要書類

・配偶者や扶養親族のマイナンバーカード または 番号確認書類等

その他必要なもの

- 源泉徴収票や領収書、証明書などは原本が必要です。コピーでの提出は受け付けられませんのでご注意ください。紛失などでお手元に必要書類がなければ、再発行を受けたうえで申告してください。

- 給与所得者・公的年金等受給者 → 受け取ったすべての源泉徴収票

- 営業などの事業・不動産所得者 → 収支内訳書(必ず事前に記入してください)

- 生命保険会社からの個人年金や一時金 → 郵便局や生命保険会社などから届く支払いのお知らせ(収入額や経費、源泉徴収額が記載されたもの)

- 社会保険料(国民健康保険、任意継続保険、国民年金など)、生命保険料、地震保険料、寄付金(控除の対象となる寄付金が2,000円を超えた場合)などの控除を受ける方 → 領収書、証明書等

- 障害者控除を受ける方 → 障害者手帳など

- 医療費控除を受ける方 → 医療費等をまとめた書類(医療費控除の明細書(内訳書)、医療費のお知らせなど)

- 住宅借入金等特別控除を受ける方(新築住宅を建てられた方)

・住宅取得資金に係る借入金の年末残高証明書

・家屋の登記事項証明書(法務局発行の全部事項証明書)

・家屋の工事請負契約書または売買契約書の写し(家屋の取得対価の額を明らかにする書類)

・土地の売買契約書の写し(住宅と一緒に敷地を取得した場合等)

・土地の登記事項証明書(住宅と一緒に敷地を取得した場合等で、敷地購入に係る借入金等がある場合のみ。法務局発行の全部事項証明書)

・補助金等の額を証明する書類(補助金等の交付を受けた場合)

※ 中古住宅の購入、増改築、認定住宅等については提出書類が異なる場合がありますので、国税庁ホームページ🔍 または 滝川税務署へお問い合わせください。

所得税および復興特別所得税の確定申告が必要な方

- 営業(報酬)、不動産(アパート収入や土地の賃貸料、貸家などの家賃収入も含む)などの各種所得があった方

- 給与収入が2,000万円を超える方

- 給与所得以外の所得(退職所得を除く)が20万円を超える方(給与所得以外の所得が20万円以下でも、市道民税の申告は必要となる場合があります)

- 給与を2か所以上から受けている方

- 年末調整を受けていない方(令和6年中に中途退職した方など)

- 年金収入が400万円を超える方

- 年金以外の所得が20万円を超える方(年金以外の所得が20万円以下でも、市道民税の申告は必要となる場合があります)

- 生命保険会社からの個人年金や一時金など各種所得が20万円を超える所得があった方(所得が20万円以下でも、市道民税申告は必要となる場合があります)

※これらの方々以外でも確定申告が必要な場合もあります。また、令和6年中に営業を始めた方、土地や建物を売却した方、中古住宅を購入した方、建物をリフォーム・増改築した方、青色申告の方などは滝川税務署での申告になります。

市道民税の申告が必要な方

- 年末調整を受けた給与・年金以外の収入・所得がある方

- 令和6年中に収入・所得がなかった方で、どなたの税金上の扶養にもなっていない方

※ 所得税および復興特別所得税の確定申告をされた方は、市道民税の申告を兼ねますので、あらためて市道民税の申告は不要です。

※ 上記の理由に当てはまらず申告が不要な方についても、納付書や口座振替で社会保険料(国民健康保険税、介護保険料、後期高齢者医療保険料等)を納めている方や、医療費が一定額を超える方については申告をすることで控除を追加することができます。

医療費控除について

自分自身、または自分と生計を共にする配偶者や、その他の親族のために医療費を支払った場合は、医療費控除として所得から控除することができます。

【必要書類】

- 医療費控除の明細書(個人ごと、病院ごとに合計額、医療費を補てんした金額をそれぞれ記入してください。ノートやメモ用紙へまとめたものでもかまいません)

- 医療保険者から交付を受けた医療費通知「医療費のお知らせ」

【医療費控除の明細書は下記より印刷またはダウンロードできます!】

医療費控除の明細書【内訳書】 [PDFファイル/1024KB]

医療費控除の明細書【内訳書】 [Excelファイル/737KB]

【計算方法】

(医療費の総額-保険金などで補てんした金額)-(所得の合計額の5%)※1=医療費控除額※2

※1 「所得の合計額の5%」または10万円のどちらか低いほう

※2 「医療費控除額」の上限は200万円

【医療費控除の対象にならないもの(例)】

・診断書作成料(文書料)

・病衣(パジャマ)代や個室希望にかかる費用

・冷蔵庫、テレビの利用料のように直接医療に関係のない費用

・インフルエンザなどの予防接種代

・薬事法で定める医薬品以外の栄養剤や健康増進のためのサプリメントの費用

・健康維持を目的とするマッサージ代

※ 医療費の領収書は提出不要ですが、5年間保存する義務があり、税務署から求められたときは、提示 または 提出しなければなりません。

※ 医療費通知(医療費のお知らせ)に記載のない分は医療費控除の明細書への記入が必要です。医療費通知の発送時期については、各保険者に確認してください。

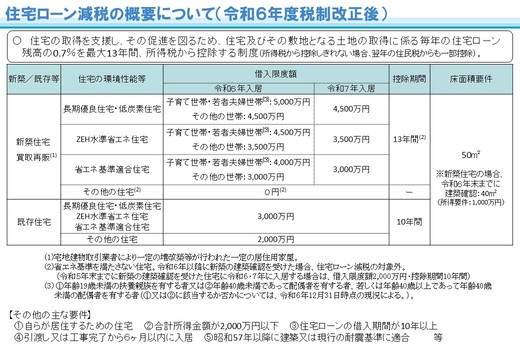

住宅ローン控除について

住宅ローンを借り入れて住宅の新築・取得又は増改築等をした場合に、年末のローン残高の0.7%を所得税(一部、翌年の住民税)から最大13年間控除する制度です。

- 要件

・住宅借入金等の返済期間が10年以上で、かつ分割返済であること。

・ご本人の合計所得金額が2,000万円以下(コロナ特例に該当する場合は3,000万円以下)であること。

・住宅の延べ床面積50㎡以上であること。なお、延べ床面積が40㎡以上50㎡未満であっても、令和6年12月31日以前に建築確認を受け、合計所得金額が1,000万円以下の者については適用可能。

・取得の日から6か月以内に入居し、適用を受ける各年の12月31日まで引き続き居住していること。

・床面積の2分の1以上が、もっぱら自己の居住の用に供されていること。

・令和4年~令和9年までの間に、居住用財産を譲渡した場合の長期譲渡所得の課税の特例などの適用を受けていないこと。又は受ける予定がないこと。

・2024年1月以降に建築確認を受けた新築住宅について、省エネ基準に適合していること。 - 控除額

【新築住宅】→最大13年間

住宅ローン等の年末残高(取得対価等の範囲内の金額)×0.7%=控除額

【中古住宅】→10年間

住宅ローン等の年末残高(取得対価等の範囲内の金額)×0.7%=控除額

※ 控除額が控除前の所得税を超える場合、住民税から控除されます。(最高97,500円)

【参考:住宅ローン減税の概要について(令和6年度税制改正後)】(国土交通省HPから引用)

【住宅ローン控除を受ける方へ|令和6年分 確定申告特集(国税庁)】

https://www.nta.go.jp/taxes/shiraberu/shinkoku/tokushu/keisubetsu/juutaku.htm

【土地・建物(住宅ローン控除等)|国税庁】

https://www.nta.go.jp/taxes/shiraberu/taxanswer/code/bunya-tochi-tatemono.htm

![]() PDFファイルをご覧になるには、Adobe AcrobatReaderが必要です。

PDFファイルをご覧になるには、Adobe AcrobatReaderが必要です。

アドビシステムズ社サイト![]() より無償でダウンロードできます。

より無償でダウンロードできます。

お問い合わせ先

砂川市 市民部 税務課 市民税係〔1階 2番窓口〕

〒073-0195 北海道砂川市西7条北2丁目1-1

TEL 0125-74-4864 FAX 0125-54-2568

お問い合わせフォーム